股利怎麼算?除權息參考價?用6個重點,破解殖利率迷思

躺著就有錢進帳?

殖利率高就是讚?

近年來「被動收入」的觀念越來越熱門,除了買進賣出的價差交易,也會把一部分資金放在「領股息股利」,而每年6~8月也是除權息旺季,對於市場趨勢的影響,也都不容小覷。

你也加入領錢行列了嗎?

你知道除權息除了單純的領股息股利,其實背後還有許多該注意的細節嗎?

「除」是除掉股價並”分配”給股東,為動詞;「權」是”股票”;「息」是”現金”。

意思是公司將去年度獲利盈餘分給股東,可能是以股票或現金形式。

其中分為:

股票股利(權、配股)

配發「股票」給股東。

通常是為了把錢留下來填補虧損或擴大營運(擴建、採購等)。

現金股利(息、配息)

配發「現金」給股東。

相對地,若沒有金錢上的需求,便會直接配發現金。

除權息日

除權息日就是”除掉股價分配股票或現金給股東的那一天”。

重點有2個:

1.除權息日當天才買進是領不到股息股利的。

2.除權息日當天賣出可以領到股息股利,但會賠掉價差。

不過並不是除權息日當天就能拿到股息股利,通常:

股票股利:1~2個月。

現金股利:2週~1個月。

除權息參考價

無論將股票或現金配發給股東,股價都會下跌,畢竟獲利盈餘還是被包含在整間公司的資產中。

簡言之就是「羊毛出在羊身上」,配股時你會拿到股利,但那是從你投資的錢換算而來的;配息時你會拿到現金,但那也是從你投資的錢來的。

公司總市值就那麼多,不可能為了配股配息拿、借其他資金來使用,更不可能是由公司管理層各自掏錢”送”給股東(可能會破產),勢必得利用”獲利”中取一部分當作回饋機制。

由此可知,除權息後減少的市值,也會從股價中反應,股價反應時(下跌),你的損益也會下降,至於會如何反應在股價上呢?

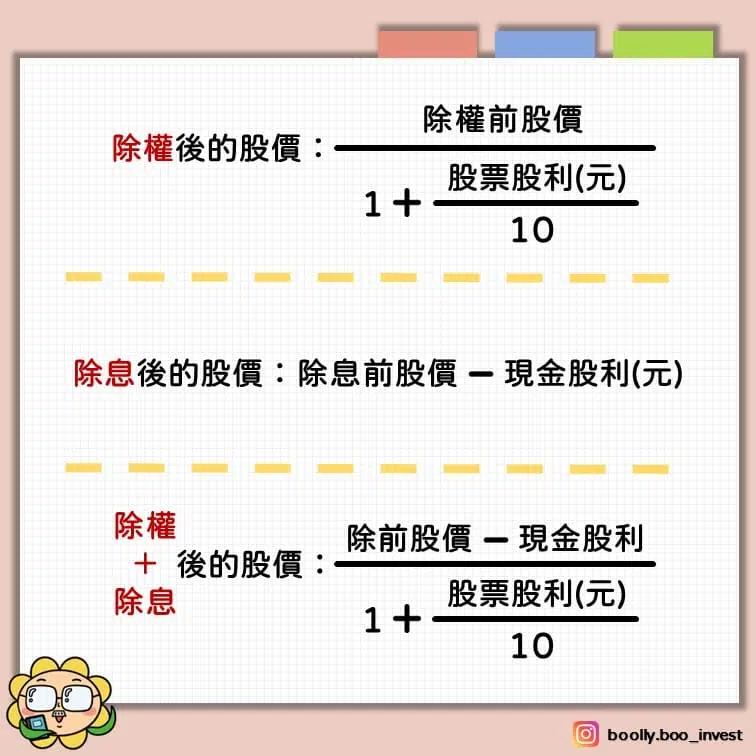

以下有3種股息股利配發方式及其公式,皆可得出「除權息後的股價」:

1.除權後的股價=除權前股價÷(1+股票股利(元)÷10)

舉例:

你買了3張A股票,今年A股票預計配發股票股利→每股0.5元,除息前A股票股價為100元。

除權後的股價=100÷(1+0.5÷10)=95.2元

2.除息後的股價=除息前股價-現金股利(元)

舉例:

你買了2張B股票,今年B股票預計配發現金股利→每股2元,除息前B股票股價為80元。

除息後的股價=80-2=78元

3.除權+除息後的股價=(除權息前股價-現金股利)÷(1+股票股利(元)÷10)

舉例:

你買了5張C股票,今年C股票預計配發現金股利→每股5元、股票股利→每股1元,除息前B股票股價為200元。

除權息後的股價=(200-5)÷(1+1÷10)=177元

不過,不要看到配股又配息的股票就興奮認為”有錢又能增加籌碼”,別忘記「羊毛出在羊身上」,意思都是一樣的。

股利怎麼算

1.股票股利:配1元=每1股獲得0.1股

舉例:

你買了3張A股票,今年A股票預計配發股票股利→每股0.5元。

除權後獲利=3000(股)×0.1×0.5=150股

2.現金股利:配1元=每1股獲得1元

舉例:

你買了2張B股票,今年B股票預計配發現金股利→每股2元。

除權後獲利=2000(股)×2=4000元

殖利率是什麼

殖利率%=股利÷目前股價×100

舉例:

D股票目前股價50元,今年預估配息→每股2元。

殖利率=2÷50×100=4%

殖利率越高越好嗎?

殖利率越高確實表示除權息後能收到的股息股利越多,看似效率高、利潤佳,但別忘了上述說的「羊毛出在羊身上」,這筆權息還是依然還是從你身上來的,唯一能真正賺到錢的解法就只有「填息」了。

填息是什麼

因為除權息後股價會下跌(原因如除權息參考價講的),若你在除權息前買進,除權息後可能會有2種情況發生:

A.股價漲回除權息前價格:稱為「填息」,此時把股票賣掉,不但不會賠掉除權息後下跌的價差,也能賺到除權息的獲利。

B.股價漲不回除權息前價格:稱為「貼息」,此時把股票賣掉,雖然拿到除權息的獲利,但你會賠掉除權息後的價差。

總而言之,只要除權息後股價沒有漲回除權息前的價格,都有可能「領了股息股利,卻賠掉價差」。

除權息的重點

1.穩定度參考

殖利率高真的好嗎?

殖利率高可能表示這間公司去年賺不少錢,但是不是”每年都賺錢”就不一定了,也許今年大賠錢,要填息的難度也就更高了。

殖利率太低也並非安全,若你去觀察從不配或斷續配的公司,通常會發現該公司可能營運狀況不佳、不穩或是尚未成熟還在打拚中(不一定很爛)。

重點就是「不建議用殖利率高低當作進場依據」。

若你想長期投資一檔股票,重點還是在它的財報穩定成長與產業潛能,除權息則是用來參考公司的穩定度,並非不除權息的公司就不會漲,也並非每年都除權息的公司就一定漲。

2.誰適合參加除權息?

每個人都適合參加,只是較不建議用來”短線投資”。

就如上述所說,除權息後股價會下跌,但不一定會填息,若你想短線投資又想趁除權息時賺一波,基本上難度是很高,除非很幸運地該檔股票除權息完馬上填息。

3.除權息行情

參與除權息有1個很大的缺點就是「課稅」,尤其是資金龐大的大戶,會被課稅就算了,金額可能還不小,所以除權息前後可能會發生以下狀況:

A.除權息前大漲一段後,出現賣壓。

B.除權息後避稅者回歸,出現買壓。

不過這些狀況不一定會發生,只是第1點發生的情況越顯著,第2點發生的機會也較高。

但是也有特例!

若某檔股票公佈的股息股利吸引散戶蜂擁而至,有些大戶也會藉機進場讓散戶們幫忙抬轎,最後在除權息前一次賣掉,不但可以避開課稅,還能躺著賺這波價差,此時,除權息後的漲跌就與之無關了。

因此,這也算是不建議短線投資的原因之一,尤其是使用”技術分析”的投資人,在除權息前後,記述分析的判斷可能會失準,務必小心。

關於技術分析,可以參考以下文章。

4.強制回補有買壓?

除權息日前會要求融券做空者回補股票,這也稱為「強制回補」。

導致很多散戶認為「因為除權息日前要強制回補空單,所以股票一定會漲」。

錯!這可不一定!

融券只有散戶能使用,沒有散戶選擇做空,並不代表沒有人想賣、利用借券放空,所以別再被「強制回補行情」騙了!

該跌的還是會跌。

關於融券與借券的差異,可以參考以下文章。

5.除權息後還原日線

上述有說「除權息後股價會下跌」,但跌是因為從公司的帳中分潤給股東,並非投資人主動賣掉股票,所以如果你是一個習慣觀察K線圖的人,別忘記:

A.看到向下跳空,可能是因為除權息的關係。(當然也可能不妙了)

B.點擊線圖上有一個”還”字,就能還原成原本的趨勢圖了。

關於K線圖,可以參考以下文章。

6.並非所有股票都年配

除權息並非都是年配,現在有很多股票、ETF都是”季配”,如最具代表性的台積電就是季配。

我認為季配有個好處,就是「可以提前複利」,年配一年只能領一次,下次要利用股利加碼還要等一年;季配的話,若股價不高,且投入的本金多、利息高,可能3個月至半年又能再加碼1張。

結論

既然「羊毛出在羊身上」,為什麼還要參加「除權息」?

很簡單,因為大部分的人不會除完權息就賣掉了!

若參與除權息的原因是為了賺了就跑或是因為賠錢攤平”順便”參加,那就另當別論。

會參與除權息的人,想必不是為了公司未來展望性,就是穩定領利息,在操作「被動收入」的同時,等待某天大漲的契機。

既然得等待一段時間,加上「填息」的重要性,投入的成本也就更為重要了!什麼意思?

很多人只會想到「領利息」,卻毫無計劃性地進場,等到需要提款時才驚覺「成本太高,只能賠錢賣」,此時,儘管前面領再多股息,都只是白忙一場。

因此,有計畫性地投入資金就很重要了,關於更詳細的說明,請參考以下文章。