【常見5大被動式投資】用一篇文完整了解主、被動投資

儘管投資的種類很多,多數人一聽到「投資」兩個字,大部分還是會直接聯想到股票、期貨等,更狹義一點講,就是”將資金投入後,等待股價漲跌,選擇對的時機出場”。

不過,隨著網路上的討論日漸活躍,趨勢已從大多數認為投資是價差交易,慢慢轉變為不用盯盤、不用過多的分析也能賺到錢,就連大家最熟悉的股票,也從存「電信三雄、金融股」逐漸開始關注各種新興的ETF。

進而開啟了投資建議主動還是被動的討論話題。

優點:

1.若選到飆股,賺錢效率是被動的好幾倍。

2.可順著市場趨勢走,做多、做空彈性選擇。

缺點:

1.容易因市場起伏與心態影響而賠更多錢。

2.比起被動,更容易買到地雷股。

3.要花較多時間、體力研究,甚至需要看盤。

被動投資是什麼?

不用過多的分析研究,不必花費太多時間與精力,也不頻繁更換投資標的與計畫,甚至連盤勢也可以不管,將資金存入投資標的後,等待分紅的日子來臨。

不過,網路上很多人稱「不用分析、不用選股」,這句話其實講得不夠明確,在你剛接觸時,我建議還是要花點時間研究一下不同標的的差異,而非人云亦云。

像是不同的ETF內容都有差異,如果你認為別人推薦的或是最熱門的直接投入資金即可,那確實可以不必花時間研究,但如果你希望你的資金可以投資在刀口上,想從殖利率高、體質好、有前瞻性的標的下手,那你還是需要努力一番。

當然,你想獲得怎樣的報酬、多大的風險程度,全都是由你決定。

優點:

1.報酬穩定,固定時間領配息,股價跟著市場走。

2.操作簡單,不必花太多精力研究股票。

3.低風險,當然,前提是你找的標的是穩定的。(也是有人在存高風險股的喔!)

缺點:

1.相對主動投資,賺錢速度較慢。

2.不必花時間研究,對市場狀況敏感度極低。(除非被動之外,你還有分配一些資金在主動投資,或是你會額外研究股票)

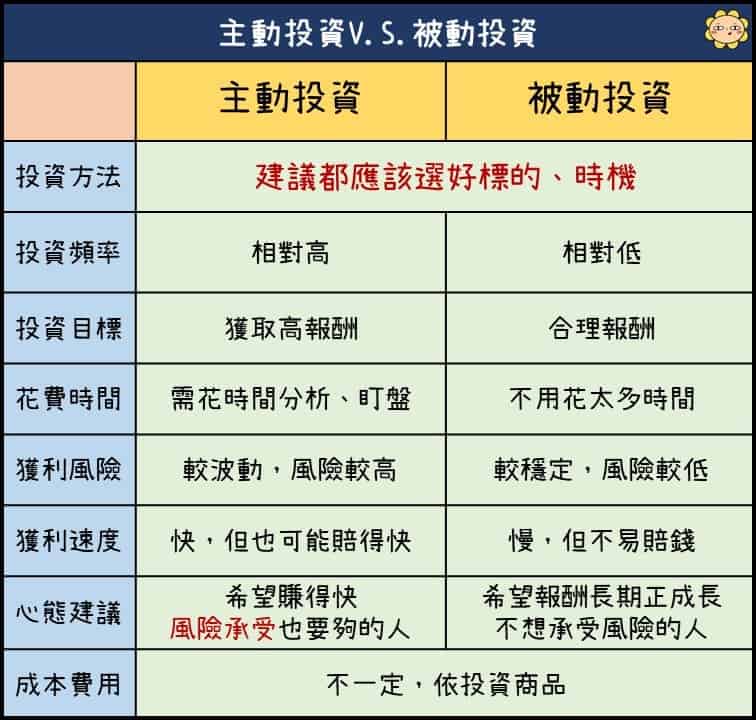

主動VS被動

不過主動和被動只是一個名詞分類而已,很多時候都是遊走在兩者之間的。

像是存股,在低點大量買進後,也不一定要全部拿來等待股息股利,若股票有大漲,賣出的利潤可能還比等待利息來得效率許多。

即使是飆股,也可能因為一路上漲並脫離成本後心態轉變,決定留著等續漲或領利息。

因此,不必太在意你要走哪個方向,重點是「在你投資前有沒有想好後續的應對策略」。

常見被動式投資

大概有以下5種:

1.不動產出租

若是10幾年前,對小資族而言還算好達成,但近期房價、地價的飆漲,早已讓這項投資的難度提高不少。

而且除了房價、地價的表面價格之外,也別忘記背後還有一筆龐大的家具、裝潢、設備、整理、稅等費用。

若你真想以不動產出租為主的話,以下簡單舉例:

A.至少先存到頭期款,利用租金賺房貸。

B.若能買地,也可以不急著蓋房,先從停車場、場地出租開始也可以。

2.股票&ETF

存股與指數型ETF已漸漸成為許多人的第一投資首選,除了領取股息股利外,也可以隨著價差波動自由買賣,且現在很多ETF的價格也很”實惠”,約1~3個月的固定存款就可以買1張。

因此,很多投資新手都會從ETF開始入門,甚至ETF配出來的利息也不輸於股票!

3.基金

基金和存股&ETF有點雷同,一樣有進出場、價格高低,但與之不同的是較不能自由進出場,申購、贖回的時間往往也比投資存股、ETF長,且基金就是把錢交給投信公司投資,所以操作過程與結果,我們無法時時刻刻關注到。

目前基金的投資標的最大主流是股票、匯率、黃金等,若你對這幾類有一定的了解,都可選擇。

4.投資型保單

這目前也是保險員喜歡推薦的,大多會以”壽險”搭配存錢領利息的方案告訴你「把錢投入,若身故可以領理賠,未身故就順順領利息,等到時間到了,你還是可以把本金拿出」。

這句話看似對客戶很有利,實際上你該思考的不只是「報酬」,只要談到與保險相關的東西,別忘記「保險員用了多少話術、藏了多少事實」。

關於投資型保單,請直接參考以下文章。

5.儲蓄險

就投資而言,我非常不推薦,因為大多數儲蓄險的利率約<或=通膨率,好一點的頂多高一些些而已,當你期滿領回本金了,你的錢也因為通貨膨脹縮水了。

即便當初這張保單的利率>通膨率,但儲蓄險一存就是6年、10年以上,你無法預測6年後、10年後通膨率是否又上升,甚至”大幅”上升。

我唯一會推薦儲蓄險的情況就是「月光族、不擅長存錢的人」。

哪些人適合?

雖然流行,但你不一定要跟風。

也許你本身是個主動投資的天生好手,卻因為朋友都在討論其他的方法,你也只好一起加入,那麼你可能就會失去比別人賺得更快的機會,所以我建議如果你沒嘗試過主動投資,那你還是可以花點時間試試看。

但如果你很確定你是以下類型的人,那麼就別猶豫了,直接從被動的投資方式開始吧!

1.不願承受高風險

被動的平均報酬約落在4~8%,相較做價差交易而言,不能說完全沒風險,至少已經少了很多”停損”的機會。

2.不想多思考

如果你是一個喜歡享受生活,不想花時間在太多痛苦上的人,確實不用強迫自己把時間花在你不喜歡的學習研究上。

3.不適合主動投資

投資其實是一門很看”天份”的學問,就跟國高中一樣,對數理科無感的人,邏輯與應變就是跟不上腦待天生就適合的人。

不過沒努力過你也不知道自己到底適不適合,就如上述說的,如果你還是有”想賺更快”的念頭,不妨撥一些資金來試試看。

4.作息有衝突

我認為作息不能用來當”不想投資”的藉口,若你的上班類型是有時間滑手機的,那你也可以花點時間在投資上,甚至是投資其他不同時區國家的股票等。

所以這部分指的是「上班期間工作很滿,下班也沒任何時間」的類型。

例如:幾乎每天都要加班、輪班制、多份副業的大忙人等。

定期定額好嗎?

和被動有關的熱門關鍵字通常是「定期定額」,雖然定期定額真的可以很被動的”不必花太多時間與精力在盤面上”,但我其實不建議定期定額,因為:

「定期定額不分股價高低」。

若進場成本大多落在高點,當股市大跌時,你的資金容易被套住,不論等回漲或攤平,勢必都得要花上一大段時間(甚至不會回漲),若這段期間你急需用錢,就只能忍痛賠錢了。

因此,即便是看似不用動腦,我也希望你可以動點腦去思考、計算或參考你選擇的商品的「合理價範圍」。

另外,”被動”最大的投資價值就是「複利」。

單利簡單來說就是”投入一筆錢後,領完利息便不再投入”,所以利息只會從同一筆錢出來。

複利則是”利用領到的錢再不斷投入投資”,利息會因為你不斷投入資金,而越產越多。

因此,若你沒有急著用錢,把領到的利息再投入同一個或其他投資標的,會大幅加速利潤累積。

關於複利投資與定期定額,可以參考以下更詳細的文章。

結論

雖然這種投資方法,帶給大多數人的感受都是”風險較低”,但也不建議太放縱地不做任何研究就把錢放在自以為安全的地方,就算是最安全的銀行定存,也是有風險的!

除了表面的「價差風險」,也別忘記考慮背後的「通膨、內扣、契約內容等」,不要安心地放了幾年後,迎來的是後悔莫及的局面,屆時,你已經比別人慢好幾年的機會了。